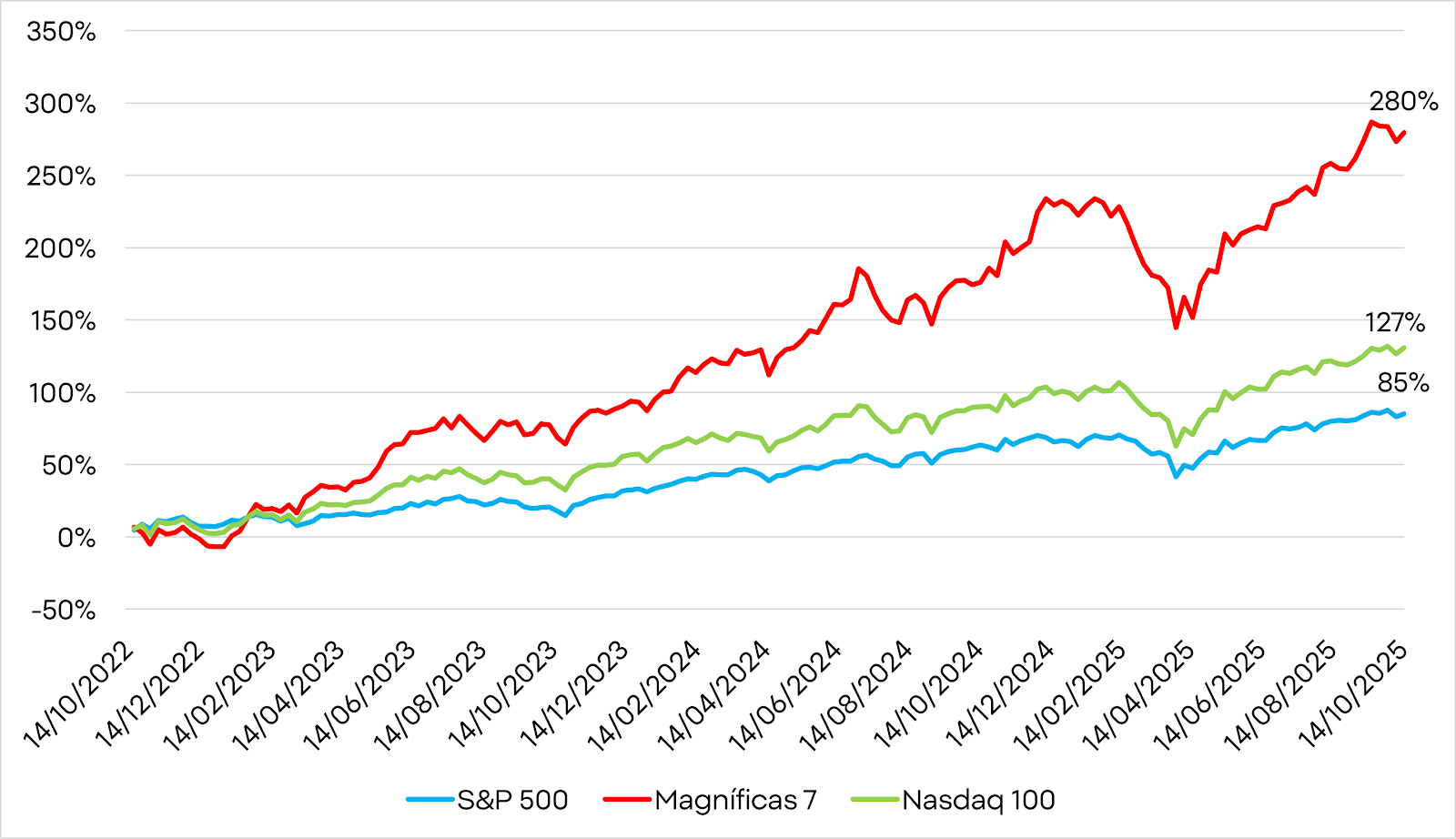

- Trí tuệ nhân tạo đang thúc đẩy đợt tăng giá mạnh nhất kể từ năm 2022, với S&P 500 tăng 85% và “Bảy gã khổng lồ” (Magnificent 7) vọt lên 280%.

- Khác với bong bóng dot-com, các công ty công nghệ hiện nay đang tạo ra lợi nhuận thực sự và được định giá thấp hơn nhiều so với thời kỳ đó.

- Lợi nhuận trên vốn đầu tư (ROIC) vẫn cao hơn chi phí vốn, cho thấy đà tăng trưởng có thể tiếp tục.

- Thay vì là một bong bóng, AI dường như đang trở thành lực lượng dẫn dắt một cuộc chuyển đổi kinh tế toàn cầu mới.

Trí tuệ nhân tạo - từ lời hứa chuyển thành động lực thúc đẩy kỷ nguyên thị trường chứng khoán. Chỉ số S&P 500 bắt đầu chu kỳ tăng giá hiện tại vào ngày 12/10/2022, ngay trước thời điểm ChatGPT ra mắt. Kể từ đó, chỉ số này đã tăng 85%. Trong 12 tháng qua, chỉ số đã tăng 15% — gấp đôi mức tăng trung bình thường thấy ở năm thứ ba của một thị trường tăng giá. Các nhà đầu tư, vừa phấn khích vừa lo lắng, tự hỏi liệu đây có phải là một cuộc cách mạng công nghệ thực sự hay chỉ là màn dạo đầu của một bong bóng tài chính khác.

Các con số tự nói lên tất cả. Nvidia đã tăng 1.500% chỉ trong ba năm; Meta Platforms tăng hơn 450%. 10 công ty lớn nhất Phố Wall hiện chiếm 40% S&P 500 và 22% vốn hóa thị trường toàn cầu. Trong đỉnh điểm bong bóng dot-com, con số này chỉ đạt 14%. Mức hiện tại là lịch sử, nhưng khác với thời đó, các “ông lớn” công nghệ ngày nay tạo ra lợi nhuận thực, không phải lời hứa viển vông.

Xét trên 10 bong bóng lớn nhất thế kỷ qua, mức tăng trung bình từ đáy lên đỉnh khoảng 244%. Điều này cho thấy nhóm “Magnificent Seven” vẫn có dư địa tăng, nhưng không nhiều. Thời điểm hiện tại cũng gần trùng với trung bình lịch sử khoảng hai năm rưỡi. Liệu chúng ta đang ở trong bong bóng?

Định giá cao — nhưng có cơ sở thực

Đúng là định giá cao, nhưng không phải cao nhất trong lịch sử. Quan trọng hơn, các công ty công nghệ hàng đầu hiện nay đang tạo ra lợi nhuận mạnh và bền vững.

So với thời dot-com, định giá hiện tại vẫn thấp hơn nhiều. Cuối năm 1999, Cisco: P/E dự phóng 96.7, Oracle: 92.1, eBay: 351,7. Các công ty AI hiện nay: Microsoft 32.2, Apple 31.9, Meta 24.1, Alphabet 23.4, Amazon 30, Nvidia 31.8, chỉ Tesla nổi bật với 186. Nói cách khác, giá cổ phiếu đắt, nhưng dựa trên lợi nhuận thực, không phải kỳ vọng mơ hồ.

Cổ phiếu tăng mạnh, nhưng đi kèm với tăng trưởng lợi nhuận vững chắc, không giống như bong bóng trước đây, khi các công ty được định giá cao dựa trên kỳ vọng thống trị, chứ không phải hiệu quả thực tế.

Các bong bóng trước cũng thường trùng với giai đoạn cạnh tranh mạnh mẽ, khi nhà đầu tư và các công ty mới tràn vào thị trường. Lần này, sự hưng phấn về AI tập trung vào một nhóm công ty nhỏ.

Một chỉ số quan trọng cần theo dõi là khoảng cách giữa ROIC (tỷ suất lợi nhuận trên vốn đầu tư) và WACC (chi phí vốn bình quân). Hiện khoảng cách này vẫn dương — các công ty vẫn tạo ra lợi nhuận vượt xa chi phí tài chính. Chừng nào khoảng cách này còn, chu kỳ mở rộng có thể tiếp tục. Bong bóng thực sự chỉ nổ khi chi phí vốn tăng hoặc lợi nhuận giảm đủ để đóng khoảng cách.

Ở cấp độ vĩ mô, bối cảnh cũng khác. Thời dot-com, Fed tăng lãi suất, dẫn đến làn sóng vỡ nợ. Ngày nay, lãi suất đang giảm, và chương trình thu hẹp bảng cân đối của Fed đã tạm dừng.

Định giá lại, không phải trào lưu nhất thời

Sự bùng nổ của trí tuệ nhân tạo (AI) tập trung vào một số ít công ty, nhưng không dựa trên đầu cơ thuần túy. Lợi nhuận của các công ty hàng đầu tăng cùng với giá cổ phiếu của họ. Taiwan Semiconductor, nhà sản xuất chip lớn nhất thế giới, gần đây đã nâng dự báo doanh thu vốn đã rất cao — bằng chứng rõ ràng cho thấy nhu cầu vẫn cực kỳ nóng.

Một trong những công ty chịu tác động lớn nhất từ cơn bùng nổ AI là OpenAI. Thỏa thuận mới nhất với Broadcom, cùng với các hợp đồng với Nvidia và AMD, đẩy mức chi tiêu ước tính của công ty vượt 1 nghìn tỷ USD. Mặc dù con số này gây hoài nghi, nhưng công ty được cho là vẫn có 100 tỷ USD từ các khoản đầu tư của Nvidia, chưa vay từ thị trường nợ và nhận được hỗ trợ từ chính quyền Trump.

Điểm này có thể cực kỳ quan trọng. Cuộc đua giành ưu thế về AI cũng là một trận chiến địa chính trị. Ai dẫn đầu — Mỹ hay Trung Quốc — sẽ kiểm soát nền kinh tế toàn cầu trong tương lai. Nỗ lực kinh tế và chi tiêu công để giành lợi thế này dự kiến sẽ tăng cường trong những tháng tới, mang lại lợi ích cho các công ty chủ chốt trong ngành.

Bài học từ quá khứ

So sánh với những năm 1990 là điều không thể tránh khỏi, nhưng sự khác biệt là rõ ràng. Khi đó, cổ phiếu tăng mạnh thường thuộc về các startup trẻ, chưa có lợi nhuận. Ngày nay, các công ty dẫn đầu cơn sóng AI là những ông lớn trưởng thành, có lợi nhuận ổn định.

Ví dụ, OpenAI hiện có khoảng 700 triệu người dùng — khoảng 9% dân số thế giới — tăng từ 500 triệu vào tháng 3. Doanh thu của công ty dự kiến sẽ tăng gấp ba so với mức 2024.

Ngoài ra, có ít nhất ba lý do nữa khiến AI không giống một bong bóng kinh điển:

- Tích hợp xuyên ngành: AI được áp dụng gần như trên mọi lĩnh vực, không chỉ tập trung vào một ngành riêng.

- Tăng năng suất ngay lập tức: Hiệu quả và tiết kiệm chi phí đã có thể đo lường được.

- Hỗ trợ chiến lược: Các chính phủ và khối kinh tế coi AI là ưu tiên địa chính trị, tạo điều kiện cho mức đầu tư và nợ kỷ lục chưa từng có.

Rủi ro tiềm ẩn

Tất nhiên, vẫn còn những rủi ro. Khoảng cách giữa đầu tư và lợi nhuận có thể nới rộng nếu chi tiêu tăng quá nhanh. Đòn bẩy tài chính tăng, cuộc đua vốn của Trung Quốc và khả năng sử dụng các công cụ tài chính không minh bạch có thể làm tăng rủi ro hệ thống.

Cũng có khả năng AI không đạt được những lời hứa mang tính cách mạng — hoặc các chip trung tâm dữ liệu hiện tại trở nên lỗi thời trước khi mang lại lợi nhuận dự kiến.

Chi phí năng lượng gia tăng, do nhu cầu điện của các trung tâm dữ liệu khổng lồ, cũng tạo thêm áp lực.

Con đường phía trước

Lịch sử cho thấy bong bóng vỡ khi lợi nhuận không còn xứng đáng với định giá hoặc khi tín dụng bị cạn kiệt. Cho đến nay, chưa có dấu hiệu của cả hai. Trí tuệ nhân tạo đang tạo ra giá trị thực, nâng cao năng suất và mở ra cơ hội kinh tế mới.

Far from being a bubble, đây có thể là bắt đầu của cuộc chuyển đổi kinh tế vĩ đại nhất trong lịch sử hiện đại. Thách thức không còn là lo sợ sự trỗi dậy của AI, mà là học cách khai thác nó. Những ai hiểu AI trước sẽ dẫn đầu thập kỷ tới.

Với mùa công bố kết quả doanh thu đang diễn ra và các báo cáo cho thấy kết quả mạnh mẽ, Nasdaq 100 có thể là chỉ số Mỹ hoạt động tốt nhất trong phần còn lại của năm, trong bối cảnh một số nghi ngại bắt đầu xuất hiện về các ngân hàng khu vực. Nguồn: Xstation